投資信託

インターネットでお取引

ご自宅のパソコンやスマートフォンからお取引が可能です。

ファンドをさがす

お客さまのニーズにお応えする厳選されたファンドで資産づくりをお手伝いいたします!

はじめての投資信託

投資信託とは

多数のお客さまから集めた資金をひとつにまとめて、運用の専門家である運用会社が株式、債券などに投資し、その運用成果をお客さまそれぞれの投資額に応じて分配するしくみの金融商品です。

投資信託の特徴

POINT1

少ない金額から購入できます。

投資信託は1万円から購入できるので、目的に合わせて投資金額を設定することができます。

※積立投信は窓口申込では5千円から、投信インターネットサービス申込では1千円から購入できます。

POINT2

分散投資を行います。

投資信託は、複数の資産を組み合わせて投資を行っていることから、単一銘柄への投資と比較して価格変動等を低く抑えることができます。

POINT3

専門家が運用します。

投資信託の運用は、お客さまに代わって運用の専門家が高度な市場分析を行い、ファンドの管理・運用を行います。

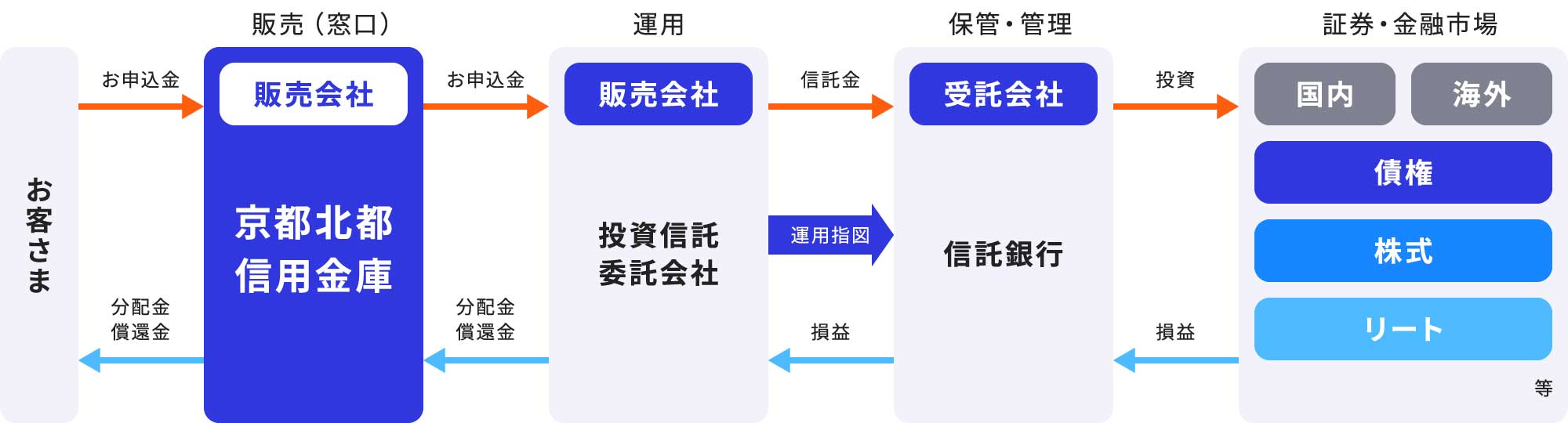

投資信託のしくみ

お客さまの窓口となる京都北都信用金庫、運用の指図を行う投資信託委託会社、運用商品の保管・管理を行う信託銀行が、それぞれの役割に応じてお客さまの資産運用をお手伝いいたします。

- 関係会社が万が一破綻しても・・・

投資信託は信託銀行(受託会社)において、信託銀行の固有の財産とは明確に分別して保管・管理されておりますので、販売会社・委託会社・受託会社が万が一経営破綻することがあっても、投資信託は時価で保全されます。

投資信託と預金の違い

| 投資信託 | 円預金 | |

|---|---|---|

| 元本の保証 | 元本は保証されていません。 | 元本は保証されています。 |

| 利息(収益分配金) | 運用成果と分配方針に基づいて収益分配金を受け取れます。そのため、運用結果次第では分配金を受け取れない場合もあります。 | あらかじめ決められた利率に基づく金額を受け取ることができます。 |

| 預金保険制度の適用 | 対象外です。 | 対象です。

|

投資信託にかかる費用

購入時

購入時手数料(消費税込)

運用期間中

信託報酬(消費税込)

その他の費用

監査費用、有価証券の売買および保管ならびに信託事務にかかる費用等についても信託財産から差し引かれます。

換金時

信託財産留保額

- 信託財産留保額が設定されていないものもあります。

- 詳細な費用や税金に関しては各ファンドの投資信託説明書(交付目論見書)等でご確認ください。

NISA(少額投資非課税制度)

NISA制度の概要

| NISA | ||

|---|---|---|

| 成長投資枠 | つみたて投資枠 | |

| 制度の利用可能者 | 満18歳以上の日本国内にお住まいの方(注1) | |

| 投資方法 | 一括購入・積立方式 | 積立方式 |

| 非課税対象 | 公募株式投資信託や上場株式の配当金や譲渡益等(注2) | 長期の積立・分散投資に適した一定の投資信託の分配金や譲渡益等 |

| 口座開設 | 全ての金融機関を通じて1人当たり1口座 (金融機関を変更した場合を除く) |

|

| 年間非課税投資枠 | 240万円 | 120万円 |

| 非課税保有限度額 (総枠) |

1,800万円 ※簿価残高方式で管理(枠の再利用が可能)(注3) |

|

| 1,200万円(内数) | ||

| 非課税期間 | 無期限 | |

| 金融機関変更 | 毎年変更可 | |

- 口座を開設しようとする年の1月1日時点で18歳以上の方。

- 整理・監理銘柄、信託期間20年未満、高レバレッジ型および毎月分配型の投資信託を除く。

- 利用者それぞれの非課税保有限度額については、金融機関から一定のクラウドを利用して提供された情報を国税庁において管理。

留意事項

- 課税口座からの移管はできません。

- NISA口座での損失はないものとされ、課税口座との損益通算や損失の繰越控除はできません。

- 非課税保有限度額は、「簿価(投資信託の取得価額)残高方式」で管理されます。NISAで保有する投資信託を売却した場合、翌年以降、年間投資枠の範囲内で、売却した投資信託の簿価分の非課税枠を再利用することが可能です。

投資信託の選び方

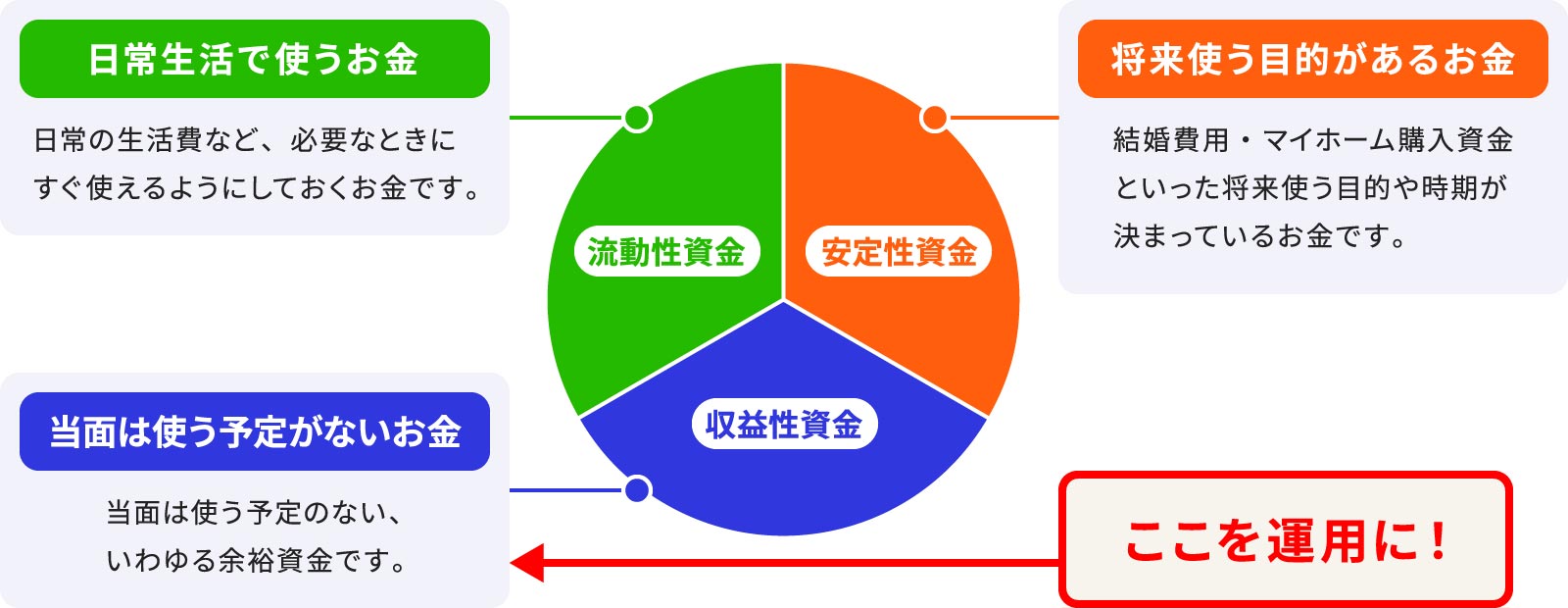

お金を色分けしましょう

投資信託など、リスク性商品などの運用には、無理のないお金を使ってはじめることが大切です。

時間をかけてゆっくりと大きく育てられる、収益性資産で、運用をはじめてみましょう。

商品をタイプごとに理解しましょう

投資信託にはそれぞれリターン(期待される収益率)とリスク(リターンからのブレ)が発生します。

ご自身の投資目的とリスクの許容度に合ったファンドを選びましょう。

- リスクの大小は一般的な傾向であり、実際に投資した場合と異なる場合があります。

- 上記の分類は、当庫が分類したものであり、将来の運用成果等を保証するものではありません。

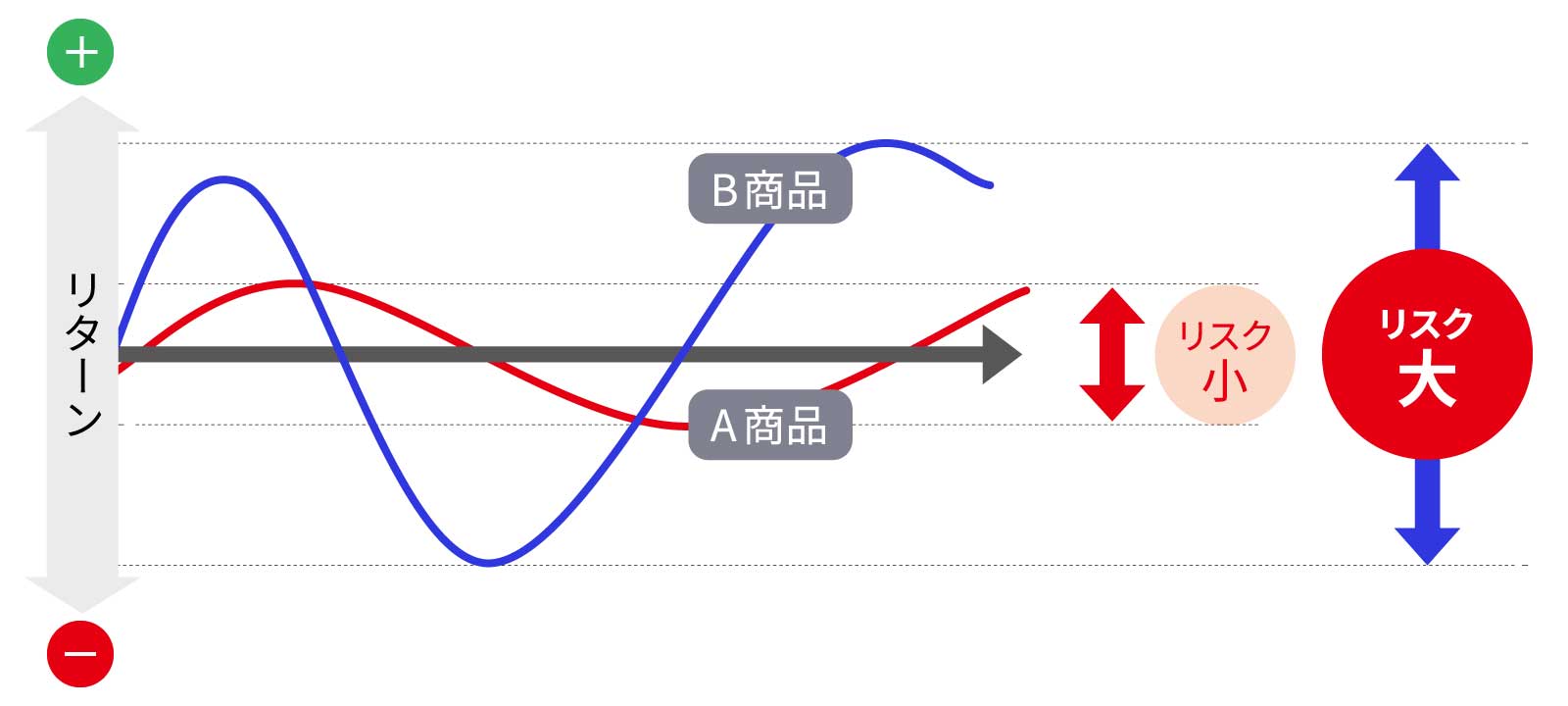

リスクとリターンの関係

「リターン」とは、投資で得られる収益のことを指し、「リスク」とは、リターンの振れ幅のことを指します。

一般的に大きなリターンが期待できる商品は、その分「リスク」も大きく、損失も大きくなる可能性もあります。これに対して、リスクを抑えようとすると、「リターン」の上限も小さくなるという関係があります。

リスクを抑える方法

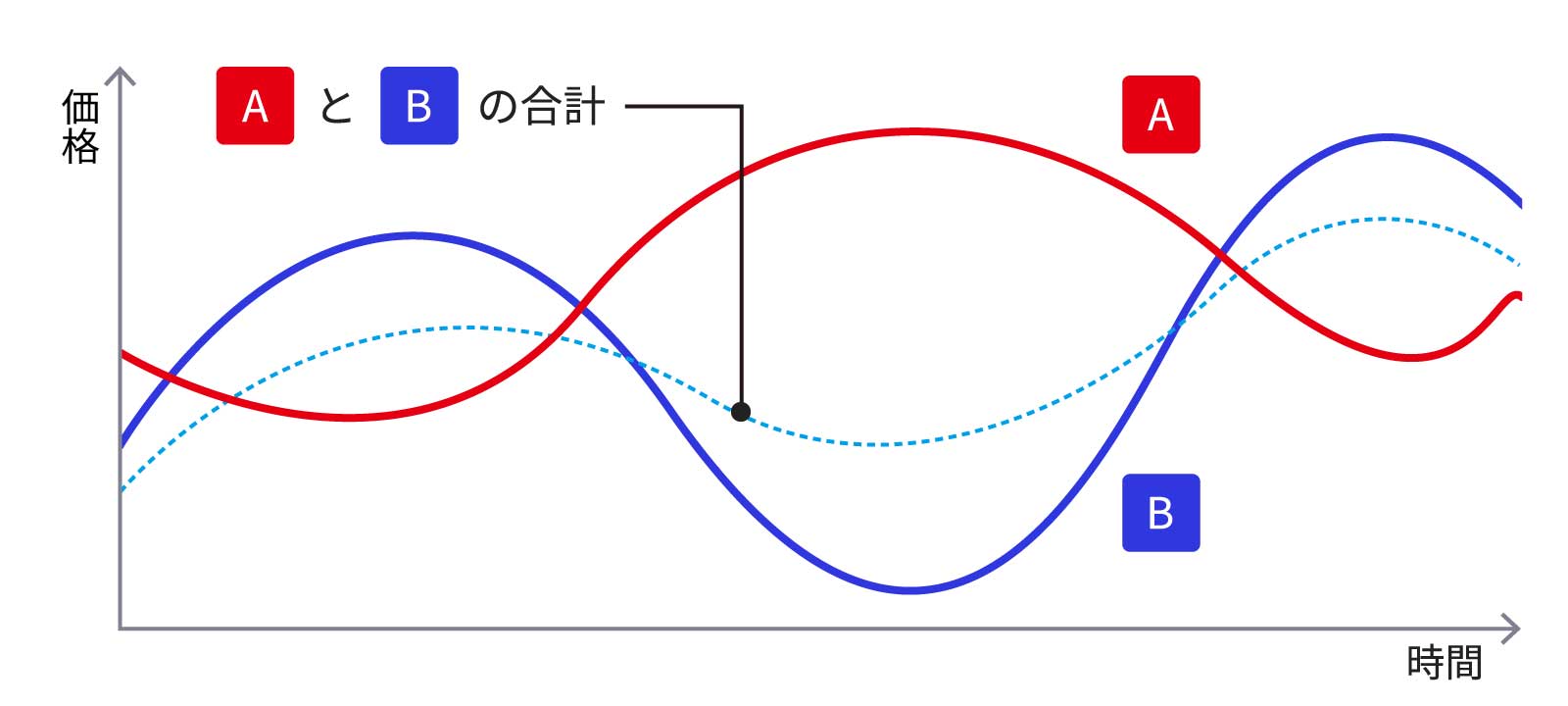

「資産分散」複数の異なる金融商品を組み合わせる

一般的には、保有する金融商品の種類を増やすほど、一度に値下がりする危険性は小さくなるといわれています。1つの商品が値下がりしても、残りの商品が順調ならば、その分をカバーすることができるからです。

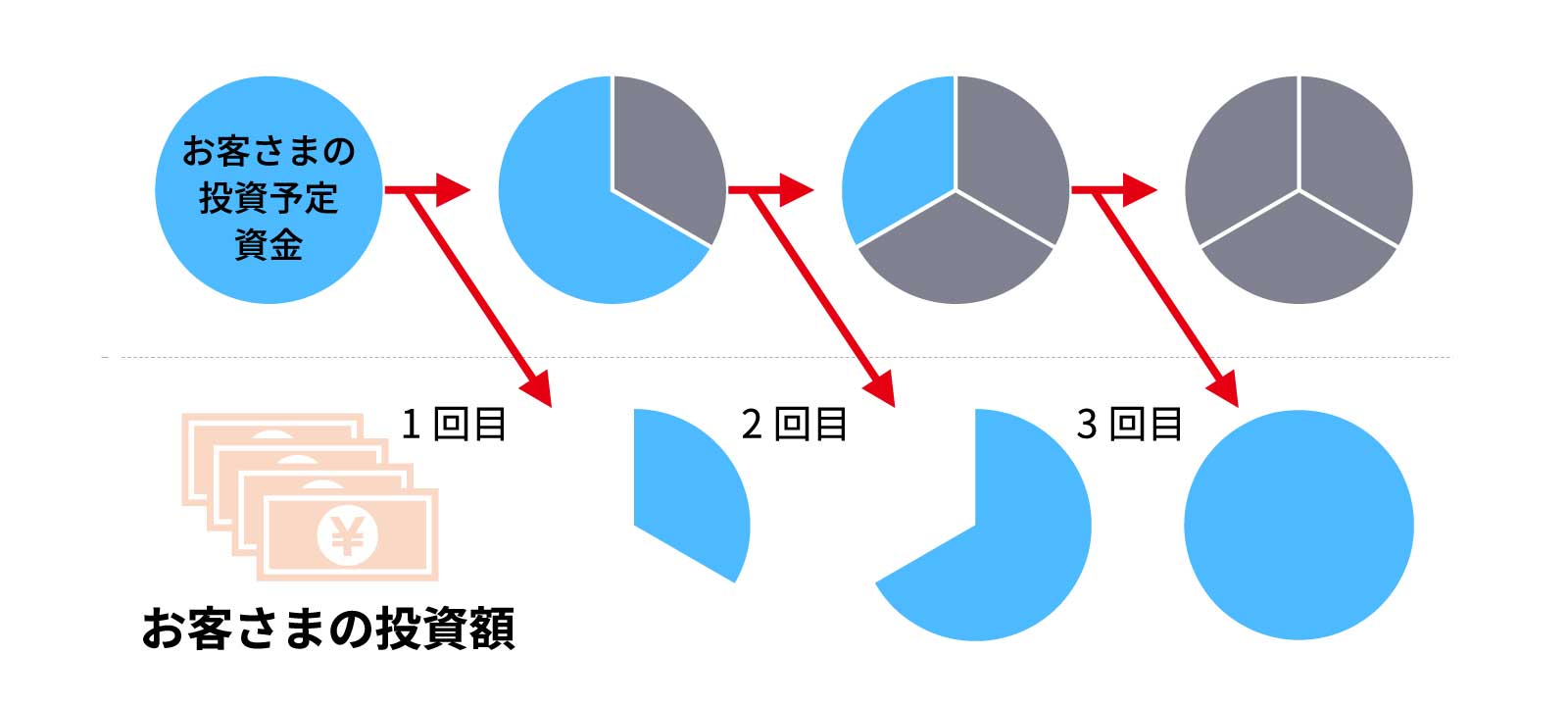

「時間分散」投資信託を購入する時期を分散

一度にまとめて購入して投資するのではなく、一定額を定期的に購入すると価格が安い時に多く、価格が高い時に少なく購入できることから、一般的に平均購入単価を低く抑えることができるといわれております。

※詳しくは、下記の「積立投信(投資信託定時定額購入)」をご覧ください。

「長期投資」長い目で見た運用

投資信託は、長期保有を前提として運用しています。株式も、債券も、価格変動はまぬがれませんが、短期の値動きの幅にふり回されずに、長い目で保有すると一般的にリスクを抑えることができるといわれております。

少額から始められます

NISAでの資産形成に

こんな方にオススメ

- 将来のお金を資産形成としてコツコツ投資をしたい方

- 時間の分散により購入単価の平準化を図りたい方 等

月々5千円から無理なく購入できます!

※投信インターネットサービスは月々1千円から購入できます。

ライフプランに合わせて計画的な資産形成が行えます。

自動振替なので、毎月着実に、手間なく投資ができます!

指定口座からの引落しとなりますので、購入の都度ご来店いただく必要がありません。

リスク分散により効果的な投資が期待できます!

購入する時期を分散させることで、購入単価の平準化効果が期待できます。

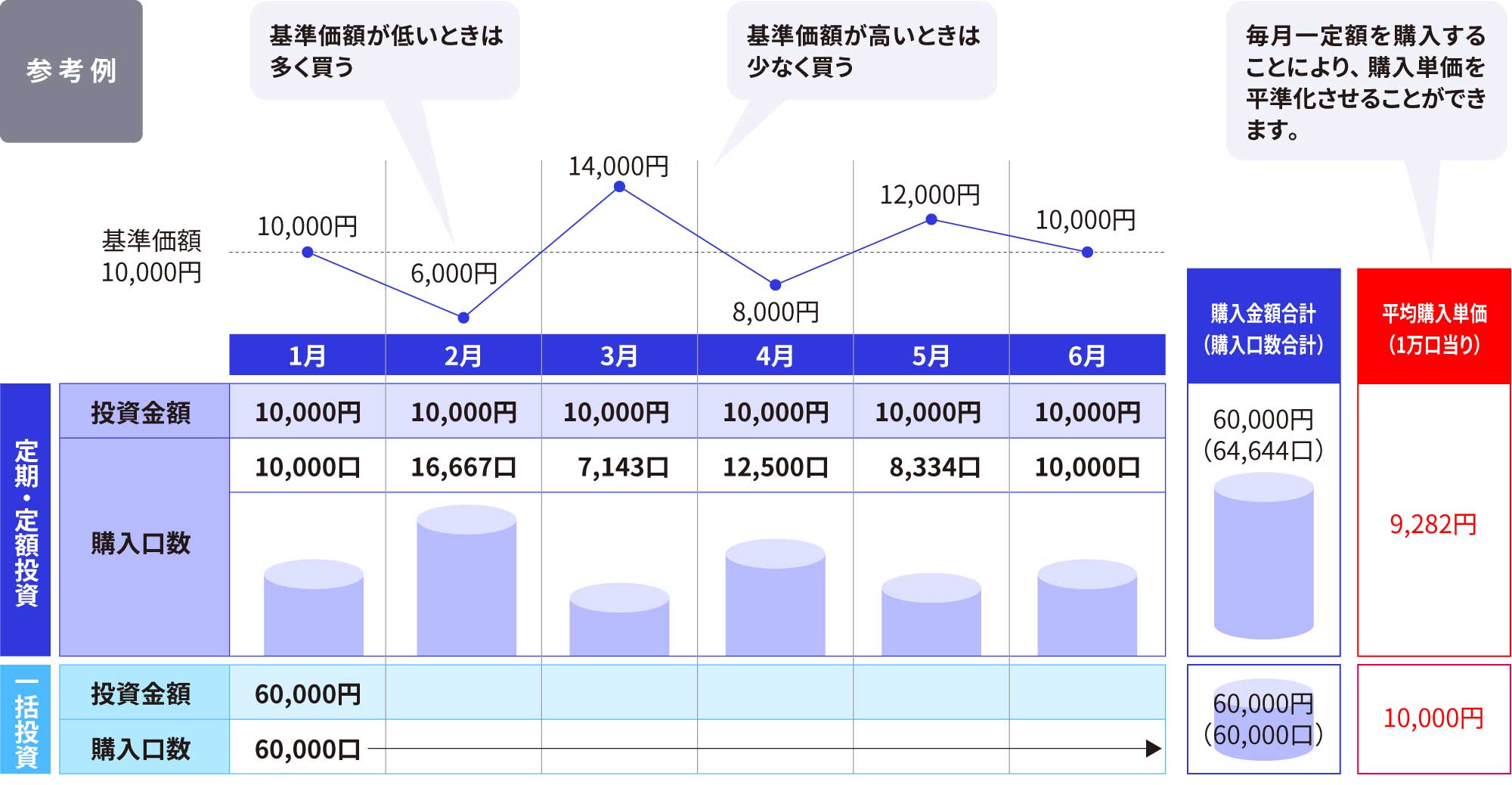

ドルコスト平均法

投資信託のような価格の変動する商品を一定の金額で継続的に購入していくと、基準価額が高いときは少なく、基準価額が安いときは多くの口数を購入することができます。この購入方法は、一定口数ずつ購入する方法より、一般的に購入単価を引き下げる効果が期待できます。

- ドルコスト平均法は将来の収益を約束したり、相場下落時における損失を防止するものではありません。

- 上記の例はあくまでも仮定であり、将来の結果を約束するものではありません。また、購入に関する手数料等は上記の計算に含まれておりません。

- 投資タイミングによっては、ドルコスト平均法の平均購入単価が高くなる場合もあります。

投資信託についての留意事項

- 投資信託は預金、保険契約ではありません。

- 投資信託は預金保険機構、保険契約者保護機構の保護の対象ではありません。

- 当金庫が取り扱う投資信託は投資者保護基金の対象ではありません。

- 当金庫は販売会社であり、投資信託の設定・運用は委託会社が行います。

- 投資信託は元本および利回りの保証はありません。

- 投資信託は、組入有価証券等の価格下落や組入有価証券等の発行者の信用状況の悪化等の影響により、基準価額が下落し、元本欠損が生ずることがあります。また外貨建て資産に投資する場合には、為替相場の変動等の影響により、基準価額が下落し、元本欠損が生ずることがあります。

- 投資信託の運用による利益および損失は、ご購入されたお客様に帰属します。

- 投資信託のご購入時には、買付時の1口あたりの基準価額(買付価額)に、最大3.3%の購入時手数料(消費税込み)、約定口数を乗じて得た額をご負担いただきます。換金時には、換金時の基準価額に最大0.5%の信託財産留保額が必要となります。また、これらの手数料等とは別に投資信託の純資産総額の最大年約2.42%(消費税込み)を運用管理費用として、信託財産を通じてご負担いただきます。その他詳細につきましては、各ファンドの投資信託説明書(交付目論見書)等をご覧ください。

なお、投資信託に関する手数料の合計は、お申込金額、保有期間等により異なりますので表示することはできません。 - 投資信託には、換金期間に制限のあるものがあります。

- 投資信託の取得のお申込みに関しては、クーリングオフ(書面による解除)の適用はありません。

- 投資信託をご購入にあたっては、あらかじめ最新の投資信託説明書(交付目論見書)および目論見書補完書面を必ずご覧ください。投資信託説明書(交付目論見書)および目論見書補完書面は当金庫の投資信託取扱店窓口にご用意しています。

- 当資料は当金庫が独自に作成したものであり、金融商品取引法に基づく開示資料ではありません。

ご相談・お問い合わせ